時值2010年年末,券商機構(gòu)開始展望2011年行情,,推薦看好的板塊和股票,,具有可持續(xù)發(fā)展?jié)摿Φ乃�,、地產(chǎn),、航運和新能源產(chǎn)業(yè)進入他們的選股視野。

水泥:供需與政策給力

山西證券推薦水泥板塊,,認為由于供需與政策給力,,2011該板塊將不乏投資機會。該券商發(fā)布的報告認為,,明年水泥行業(yè)基本面情況無論是需求端還是供給端均有亮點,。

從需求端來看,保障住房建設全面加速,所占比重越來越高,,完全可以彌補商品房投資下降的風險,,另外,房地產(chǎn)調(diào)控政策未導致房價明顯下降,,商品房購房有回暖跡象,,商品房開發(fā)投資也有上升的可能性;在基礎設施方面,,“十二五”高鐵將是優(yōu)先發(fā)展的戰(zhàn)略性新興產(chǎn)業(yè),;同時水利建設和城市軌道交通也將迎來黃金發(fā)展期,,為水泥行業(yè)提供新的需求增長點,。

從供給端來看,預計今年新增產(chǎn)能約2億噸,,明年將減少至1億噸,,考慮到落后產(chǎn)能淘汰,今年將是行業(yè)凈新增產(chǎn)能的最后一年,,明年水泥凈新增產(chǎn)能為負,,供給環(huán)境非常樂觀。

政策給力,,行業(yè)整合時機已經(jīng)成熟,。《國務院關(guān)于促進企業(yè)兼并重組的意見》和《水泥行業(yè)準入條件》均提出鼓勵現(xiàn)有水泥企業(yè)兼并重組,,調(diào)整產(chǎn)業(yè)結(jié)構(gòu)和提高行業(yè)集中度,。在新建生產(chǎn)線艱難情況下,企業(yè)提高水泥產(chǎn)能方式由新建轉(zhuǎn)為并購為主,,山西證券認為企業(yè)之間并購重組時機已經(jīng)成熟,,并購主體將由以大型央企為主變?yōu)檠肫?地方區(qū)域水泥龍頭共同參與。

山西證券給予水泥行業(yè)“看好”評級,。在上市公司選擇上,,該券商認為可以關(guān)注明年業(yè)績彈性較大的中、東部水泥股,,如海螺水泥,、江西水泥、華新水泥,、塔牌集團等,。

另外,收購整合是長期主線,,將貫穿整個“十二五”,。山西證券認為水泥上市公司均有可能參與并購,只是目前來看資金實力較強的上市公司將走在前列,比如海螺水泥,、冀東水泥,、亞泰集團、華新水泥,、青松建化,、天山股份和祁連山。還可以關(guān)注未來需求增長較快的西部區(qū)域性主題,,投資標的包括天山股份,、青松建化、祁連山,、冀東水泥等,。

地產(chǎn):趨勢行情啟動

日信證券認為,近日地產(chǎn)板塊的大幅上漲不是簡單的估值修復,,而是地產(chǎn)板塊趨勢性行情的起點,,主要動力來自房價與成交面積穩(wěn)定增長、政策接近階段性底部,、快速增長與估值背離,,這幾方面形成的共振會推動地產(chǎn)板塊走出跨年度上漲行情,空間在50%—100%,。

此外,,因為預計明年4月70個大中城市房價同比增速只有3%左右,而C

PI估計要超過4%,,在這一背景下,,政府明顯不具備對地產(chǎn)再次出臺更嚴厲調(diào)控政策的基礎,這個壓制地產(chǎn)板塊走弱一年半的大山在明年4月前都會處于平靜期,,因此日信證券認為現(xiàn)在至明年上半年地產(chǎn)板塊有望走出趨勢性上漲行情,。

日信證券維持地產(chǎn)板塊整體看好的評級,并建議重點關(guān)注大型龍頭地產(chǎn)公司,,如萬科,、保利、首開等,,它們會成為前期推動板塊走強的主要動力,。日信證券表示,隨著產(chǎn)業(yè)集中度的逐漸提升,,大型房企將成為主要受益者,,2010年的旺銷會造成對這些公司2011年業(yè)績的向上重估;同時,,后期還可關(guān)注2011年業(yè)績出現(xiàn)爆發(fā)性增長的區(qū)域性地產(chǎn)公司,,如華業(yè)地產(chǎn),、蘇寧環(huán)球、格力地產(chǎn),、寧波聯(lián)合等,。

航運:特散貨運輸復蘇

國都證券關(guān)注明年的航運市場,并認為投資機會在特種散貨運輸市場,。

該券商發(fā)布的報告認為,,雖然運力嚴重過剩將制約干散貨運費上漲,但是中國因素在油運市場影響力已經(jīng)開始顯現(xiàn),。

國都證券表示,,受益于經(jīng)濟率先回暖、原油儲備及汽車消費旺盛,,2010年前11個月中國原油進口量增長20%,,增量居前,而歐美2010年合計原油消費量與2009年持平,,2010年全球油運量在中國等國進口增長帶動下增長2.7%,,但由于中國進口絕對量比歐美仍有較大差距,,中國因素成為影響市場的主導力量尚需時日,。

報告指出“國油國運”和長期運輸協(xié)議的簽訂給中國的油運公司帶來了良好的發(fā)展機遇。

集運市場有望最先復蘇,。歐美消費是影響集裝箱市場需求的最大因素,,預計2011年全球經(jīng)濟將延續(xù)復蘇之路,由于新船訂單稀少,,目前手持訂單占現(xiàn)有總運力比重已下降到27%,,是三大船型中最小的,集運市場有望最先復蘇,。歐洲主權(quán)債務危機,、人民幣升值及貿(mào)易保護主義抬頭使后市需求變得不明朗,但因集運市場集中度最高,,若市場需求再次下調(diào),,則聯(lián)合封存運力又會被嚴格執(zhí)行,國都證券判斷2011年集運市場將呈現(xiàn)價穩(wěn)量增局面,。

經(jīng)濟回暖將帶動航運需求增長,,但國都證券認為行業(yè)總體供大于求趨勢明顯,行業(yè)復蘇尚需長時間等待,,航運股仍不具備整體性投資機會,,海運股隨價格波動而產(chǎn)生的交易性投資機會也已喪失,2011年海運市場的主要投資機會在特種散貨運輸市場,。

國都證券看好以運輸出口大型機電設備為主且未來運力快速增長的中遠航運的投資機會,。另外建議穩(wěn)健投資人捕捉業(yè)績相對穩(wěn)定、市凈率已處歷史低位的沿海運輸股中海發(fā)展的超跌反彈機會。

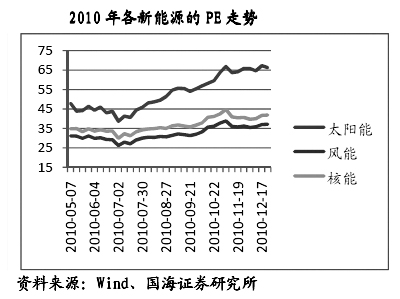

核能:設備供應商先獲益

華創(chuàng)證券看好明年新型能源產(chǎn)業(yè)的表現(xiàn),,并重點推薦了核能,、光伏和風電行業(yè)。在核能行業(yè)中,,華創(chuàng)證券認為明年行業(yè)業(yè)績將出現(xiàn)拐點,,設備供應商將最先獲益。

該券商發(fā)布的報告稱,,核電建設當前需要的裝機需求將撬動總額超過15000億元的龐大市場,,而其對周邊產(chǎn)業(yè)如大型鑄鍛件制造、大型壓力容器生產(chǎn),、超大型汽輪機發(fā)電機設備,、特殊材料的開采和提純、精密核級設備,、儀表電控設備等產(chǎn)業(yè)的輻射效應也將非常巨大,。

核電的設備市場在核電投資中占比最大,達到35.8%,,累積十年間將投入近3800億元,,平均每年的市場容量在380億元左右。根據(jù)今后核電規(guī)劃的建設進度,,預計在2011—2016年間,,每年核電設備生產(chǎn)商將獲得89.3、128.0,、175.7,、262.0、322.1億元的市場容量,。

2011年預計將是增速的最低點,,市場容量只增長5%左右,原因是從2005年開始的二代半機組的建設已近尾聲,,而第三代A

P1000核電站的建設遇到一定的技術(shù)困難,,大規(guī)模量產(chǎn)的時間有所推遲,所以2011年在收入確認上將是一個“青黃不接”的時間段,。

但是華創(chuàng)證券估計,,這種情況會隨著A

P1000技術(shù)難點的克服而得到改善。因此華創(chuàng)證券判斷,,2011年設備生產(chǎn)廠商全年的業(yè)績將呈“前低后高”走勢,,明年年底,隨著新一波核電建設審批上馬,,核電設備廠商的業(yè)績將重回高速增長的軌道上來,,在2012年到2014年將迎來三年超40%的年增長預期,。投資核電設備制造商將會獲得長期收益。建議重點關(guān)注成套設備,、閥門,、鋯材生產(chǎn)企業(yè)。其中,,成套設備企業(yè)可重點關(guān)注東方電氣,,大型鑄鍛件制造關(guān)注二重重裝。

光伏:看好原料設備耗材

對光伏行業(yè),,華創(chuàng)證券認為明年國內(nèi)將出現(xiàn)產(chǎn)能過剩,,擁有規(guī)模生產(chǎn)和品牌優(yōu)勢的企業(yè)料將勝出,看好上游原料和設備耗材市場,。

華創(chuàng)證券表示,,由于受到裝機需求刺激,我國光伏產(chǎn)能急劇擴張,,2010年底,,前十五大光伏廠商的累積產(chǎn)能已經(jīng)超過了15G

W ,中小企業(yè)的擴張程度就更加無法統(tǒng)計,。最保守估計,,國內(nèi)光伏企業(yè)的產(chǎn)能將達到20G W ,假設明年世界20G W

的光伏電池中的一半都由我國生產(chǎn),,那么我國明年的光伏電池供需比將會達到2:1,。

明年前三季度,,我國的光伏企業(yè)的訂單依舊飽滿,,但預計到明年四季度的時候,供銷失調(diào)效應將逐步展現(xiàn),,光伏終端將會出現(xiàn)較大程度的價格下跌,。屆時,大企業(yè)可通過規(guī)�,;a(chǎn)或者產(chǎn)業(yè)鏈擴張繼續(xù)維持一定毛利水平,,并憑借其品牌優(yōu)勢保有甚至擴大自己的市場份額,而小企業(yè)將會處境艱難,,很可能會發(fā)生第二輪行業(yè)整合,。

事實上,對產(chǎn)能過剩的擔憂已經(jīng)體現(xiàn)在現(xiàn)貨價格中,。今年以來上游的硅原料價格一直保持堅挺,,并開始緩慢走高,而下游無論是多晶硅還是單晶硅組件的價格已經(jīng)隨著訂單量減少,、供應量增多而進入下降通道,�,?梢灶A計,明年這種現(xiàn)象仍將繼續(xù),,中游的電池,、組件生產(chǎn)廠商的利潤空間遭到了兩頭打壓,明年的盈利狀況可能會有較大程度的削弱,。

在光伏產(chǎn)業(yè)鏈中,,電池環(huán)節(jié)的利潤率一直保持穩(wěn)定,而硅片和組件的利潤率都隨著供求關(guān)系展現(xiàn)較大幅度的波動,。目前電池和硅片的毛利潤率維持在一個較合理的水平,,約為30%和23%,而組件的毛利率水平出現(xiàn)徘徊,,約為6%左右,。預計明年,組件的利潤率將進一步走低,,個別廠商將出現(xiàn)虧損,。硅片和電池行業(yè)則會維持在相對合理的水平。

華創(chuàng)證券認為,,上游原料制造領域可關(guān)注銀星能源,,耗材生產(chǎn)看好福星股份、奧克股份,。

風能:潛力在質(zhì)優(yōu)龍頭

對風能行業(yè),,華創(chuàng)證券認為,受風電裝機增速放緩,、風電價格走低影響,,明年企業(yè)整合將加速,應該重點關(guān)注行業(yè)內(nèi)的龍頭和質(zhì)優(yōu)企業(yè),。

對風能行業(yè),,華創(chuàng)證券認為,受風電裝機增速放緩,、風電價格走低影響,,明年企業(yè)整合將加速,應該重點關(guān)注行業(yè)內(nèi)的龍頭和質(zhì)優(yōu)企業(yè),。

華創(chuàng)證券表示,,今年風電結(jié)束了連續(xù)4年總裝機和新增裝機容量雙翻番的局面后,增幅分別跌落至23%,、62%,。裝機速度放緩主要是因為基數(shù)效應以及國家對風電并網(wǎng)問題的日益重視,預計在明年,,新增裝機增幅還將進一步放緩到30%左右,。

風電累計并網(wǎng)率依然在低位徘徊。雖然今年的風電并網(wǎng)率好于前兩年,,但是由于風電供應的隨機性,,對電網(wǎng)的沖擊,以及低電壓穿越等技術(shù)還沒有達到電網(wǎng)要求,,電網(wǎng)的接納意愿仍然處于低位,。這種情況短期內(nèi)仍難改變,。

風電價格走低加速產(chǎn)業(yè)整合。風電機組單位千瓦成本大約每年下降1000元,,如此激烈的價格競爭,,致使產(chǎn)量較小和產(chǎn)業(yè)鏈深度較淺的中小風機廠商已經(jīng)很難保證盈利,預計今年風機價格繼續(xù)下行的趨勢還將持續(xù),。只有標準化,、規(guī)模化生產(chǎn)和產(chǎn)業(yè)鏈衍生才能保證企業(yè)在這種競爭環(huán)境下保持一定的利潤水平,。預計2011年風電行業(yè)將迎來一次產(chǎn)業(yè)整合,,產(chǎn)量小的企業(yè)將從風電領域消失。

華創(chuàng)證券建議重點關(guān)注整機龍頭企業(yè)(金風科技,、湘電股份)和葉片制造企業(yè)(中材科技),。