10月11日,央行決定將6大銀行存款準(zhǔn)備金率上調(diào)0.5個(gè)百分點(diǎn),,這是今年以來第4次提高存款準(zhǔn)備金率,,至此,我國存款準(zhǔn)備金率再創(chuàng)歷史最高水平(17.5%),,對此,,不少學(xué)者及媒體十分大膽而肯定地認(rèn)為,在今年最后兩個(gè)月央行決不可能加息了,!

然而,,在時(shí)隔一周后,10月19日,,央行突然宣布加息,,而且是對稱性加息:一年期存,、貸款基準(zhǔn)利率同時(shí)分別上調(diào)0.25個(gè)百分點(diǎn)。很顯然,,這次加息雖然力度較為溫和,,但本次加息行動(dòng)卻令人猝不及防、大感意外,,幾乎出乎所有人預(yù)料,。

筆者認(rèn)為,本次加息形式特別,、意義重大,,至少可以從中解讀出以下五層含義:

(一)本次加息標(biāo)志著寬松貨幣政策暫告終結(jié)

2008年9月中旬,美國的次貸危機(jī)引發(fā)全球性金融危機(jī),。為了及時(shí)應(yīng)對金融危機(jī)的沖擊,,在2008年最后四個(gè)月,我國央行連續(xù)5次降低貸款利率,、4次降低存款利率,,同時(shí),連續(xù)4次調(diào)低存款準(zhǔn)備金率,,從此,,中國宏觀經(jīng)濟(jì)調(diào)控步入寬松貨幣政策階段。

自2009年下半年以來,,隨著世界經(jīng)濟(jì)慢慢走出低谷,,許多國家紛紛加息,對此,,經(jīng)濟(jì)高增長的中國是否應(yīng)該加息,,國內(nèi)始終存在較大分歧和爭議。主張加息者認(rèn)為:中國房價(jià)猛漲,,股市泡沫嚴(yán)重,市場投機(jī)猖獗,,原因就是流動(dòng)性過剩,,因此,需要加息以回收流動(dòng)性,,抑制過度投機(jī),;但反對加息者則認(rèn)為:2009年CPI負(fù)增長,國內(nèi)經(jīng)濟(jì)有可能存在二次探底的風(fēng)險(xiǎn),,決不能加息,。

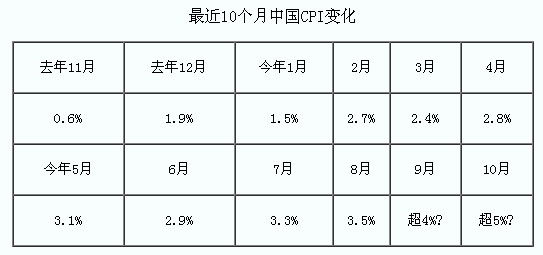

為此,自2009年11月以來,,雖然各月份CPI連續(xù)上漲10個(gè)月,,但在“折衷”的貨幣政策抉擇中,央行最終并未加息,,而是在今年連續(xù)4次提高了存款準(zhǔn)備金率,,然而,信貸規(guī)模的控制與廉價(jià)貨幣政策之間是相互矛盾的,。提高存款準(zhǔn)備金率雖然可以縮減“貨幣供給”,,但它卻無法抑制“貨幣需求”,顯而易見,,要想抑制人們對廉價(jià)貨幣的剛性需求,,就必須加息。當(dāng)樣,,如果雙管齊下,,則足以證明寬松貨幣政策暫告終結(jié)。

(二)本次加息意味著通脹壓力“慣性”加劇

事實(shí)上,,金融危機(jī)對中國經(jīng)濟(jì)的沖擊遠(yuǎn)沒有人們想像的那樣可怕:2008年,,中國GDP仍然保持了9.6%的高增長,但CPI卻上漲了5.9%,;2009年,,中國GDP增長率為9.1%,而CPI卻下降了0.7%,。

然而,,4萬億的中央投資計(jì)劃、十大產(chǎn)業(yè)振興規(guī)劃,,以及10萬億的新增貸款投放,,極大地刺激了中國經(jīng)濟(jì)的快速復(fù)蘇與CPI的持續(xù)反彈。自2009年11月以來,,中國CPI已連續(xù)上漲10個(gè)月,,并有不斷攀升之勢。

尤其是近期國際市場大宗資源類產(chǎn)品價(jià)格暴漲,,對于輸入型通貨膨脹的中國來說,,示范效應(yīng)及傳導(dǎo)作用更甚,現(xiàn)在國內(nèi)漲價(jià)之風(fēng)再起,,包括房價(jià),。此外,本次突然加息,,極有可能即將公布的9月CPI與今年第三季度CPI漲幅將明顯超出人們預(yù)期,。因此,提前加息可以釋放或“對沖”CPI大漲的“利空”與“壓力”。

(三)本次加息有意借助經(jīng)濟(jì)手段抑制房價(jià)

很顯然,,在廉價(jià)貨幣政策前提下,,單一采用行政手段打壓房價(jià)是不理性的,從政策邏輯上講也是相互矛盾的,,當(dāng)然,,不會(huì)有太大的成效了。因此,,如果在“限購”的基礎(chǔ)上,,我們再借助經(jīng)濟(jì)手段——加息,通過加大融資成本,,增大拿地成本及按揭者的負(fù)擔(dān),,便可有效抑制購房需求或炒房投機(jī)。這才是問題的癥結(jié)所在,,加息才是回歸正途,。為此,筆者認(rèn)為,,若是為了對付高房價(jià),,早就該加息了。

(四)加息有利于扭轉(zhuǎn)人民幣“內(nèi)貶外升”與“負(fù)利率”的尷尬局面

由于CPI節(jié)節(jié)攀升,,銀行存款利率已經(jīng)連續(xù)7個(gè)月為“負(fù)利率”,,存款人的利益正在遭受通貨膨脹的侵蝕,在“存錢不如花錢”的引誘下,,卻又苦于投資無門,,“炒”便成為社會(huì)風(fēng)尚。于是,,熱錢橫流,,游資四起,投機(jī)猖獗,。因此,,加息,,有利于回收流動(dòng)性,,改善“負(fù)利率”狀況。

在“負(fù)利率”條件下,,人民幣匯率卻正在加速上揚(yáng),這種“內(nèi)貶外升”的格局顯然是矛盾的,,人民幣的對內(nèi)價(jià)值與對外價(jià)值也是嚴(yán)重扭曲的,。因此,加息不僅是為了對付負(fù)利率,,而且也是為了維護(hù)人民幣的國際形象,。有人擔(dān)心:人民幣在快速升值的同時(shí),如果加息,,勢必引發(fā)國際游資泛濫中國的“不可收拾”的局面,。這當(dāng)然是危言聳聽了,試想,,中國是一個(gè)外匯管制的國家,人民幣尚不是可自由兌換貨幣,,哪來國際游資的“泛濫”一說,?

(五)加息防通脹,為“十二五”開好頭,、布好局

經(jīng)濟(jì)轉(zhuǎn)型,、產(chǎn)業(yè)升級(jí)是下一個(gè)30年、下一輪經(jīng)濟(jì)改革的主旋律,。明年是實(shí)施“十二五”規(guī)劃的頭一年,,萬事開頭難,防治通貨膨脹,,一是為明年開好頭,、布好局,另一方面,,加息有利于配合“經(jīng)濟(jì)轉(zhuǎn)型,、產(chǎn)業(yè)升級(jí)”戰(zhàn)略的實(shí)施。

改革開放30年,,尤其是近十年,,資金密集型的“兩高一資”(高能耗、高污染,、資源性)行業(yè)產(chǎn)能快速擴(kuò)張,目前產(chǎn)能嚴(yán)重過剩,,其中,,既有股市融資與再融資的巨大功勞,但更有廉價(jià)信貸的無限支持,,因此,,加息有利于加大融資成本,逼迫產(chǎn)能過剩行業(yè)自主實(shí)行經(jīng)濟(jì)轉(zhuǎn)型,、產(chǎn)業(yè)升級(jí),。

最后提示:本輪行情原本并非牛市,只是一輪反彈,它主要以工農(nóng)中建及光大銀行五只絕對低價(jià)銀行股的反彈為支撐,,本輪反彈累積漲幅已達(dá)17.6%,!在此情形下,突然加息,,也許年底前還會(huì)再次加息,,這對股市應(yīng)該不算“利好”!