“最近買的醫(yī)藥類基金收益還不錯,之前虧損的QDII這段時間也走的不錯,,有所回本了,�,!睆�2007年開始做基金投資的王女士,,最近心情略有好轉(zhuǎn),,“但是,我手上還有2008年發(fā)行的兩只產(chǎn)品至今還沒到凈值,�,!�

“最近買的醫(yī)藥類基金收益還不錯,之前虧損的QDII這段時間也走的不錯,,有所回本了,�,!睆�2007年開始做基金投資的王女士,,最近心情略有好轉(zhuǎn),,“但是,我手上還有2008年發(fā)行的兩只產(chǎn)品至今還沒到凈值,�,!�

在選擇基金時,最好選擇成立時間比較長,、有較長業(yè)績可以追溯的基金進行投資,。記者選取了2008年年中之前成立的330只基金進行對比,經(jīng)歷了4年的市場考驗,,超過八成的基金實現(xiàn)了不同程度的保值和增值,,但是依然有33只基金常年凈值低于1元,處于虧損狀態(tài),。

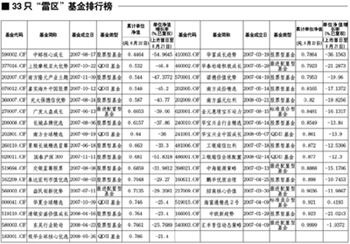

33只基金常年“破凈”

成立滿四年,,納入統(tǒng)計的330只開放式基金(非貨幣)中,目前仍有33只基金的累計單位凈值不足1元,,這與166只2元以上基金的業(yè)績形成了鮮明的對比,。

從成立至今的累計單位凈值來看,截至發(fā)稿時,,包括中郵核心成長,、上投摩根亞太優(yōu)勢、嘉實海外中國股票,、廣發(fā)大盤成長,、光大保德信優(yōu)勢、長城品牌優(yōu)選,、景順長城精選藍籌,、國泰滬深300等在內(nèi)的數(shù)十只基金凈值位于0.7元以下。

從上市首日至今的復(fù)權(quán)單位凈值增長率來看,,17只基金的跌幅在30%以上,。其中,中郵核心成長和國泰滬深300跌幅均超過50%,。

在目前低迷的市場環(huán)境下,,過去一周主動偏股基金再現(xiàn)半年來最大周跌幅,天相統(tǒng)計的規(guī)模加權(quán)平均凈值大跌了2.98%,。依據(jù)基金二季報重倉股的表現(xiàn)來看,,第一、第六和第七大基金重倉股分別為貴州茅臺,、瀘州老窖和五糧液,,這3只股票上周分別大跌7.49%、6.82%和6.62%;除白酒股的影響之外,,進入基金前20大重倉股的中信證券,、中國太保和中國平安上周也出現(xiàn)股價大跌,其中,,中信證券下跌幅度超過了10%,,中國太保和中國平安分別下跌7.34%和7.18%,。

中郵核心成長墊底

中郵核心成長以近-55%的復(fù)權(quán)單位凈值增長率,,不足0.45元的凈值位居虧損“榜首”,是目前市場中惟一一只四毛股基,。成立于2007年8月份的中郵核心成長業(yè)績一直不佳,,其凈值大部分時間維持在1元以內(nèi)。

Wind數(shù)據(jù)分析顯示,,從各區(qū)間表現(xiàn)看,,該基金今年以來表現(xiàn)較差,收益率為-4.92%,,同類排名為399/432,;1年收益率為-28.07%,同類排名為384/390,;3年收益為-38.31%,,同類排名為186/187;5年收益為-55.36%,,同類排名為104/110,。可見,,該基金的短期業(yè)績劣于中期,。從風險控制角度看,該基金短期風險較大,,中期風險較大,,長期風險較大。

事實上,,在剛成立不久的2008年,,中郵核心成長當年即虧損逾265億元;2009年基金業(yè)績略有好轉(zhuǎn),,當年盈利128億元,;然而好景不長,2010年之后該基金再度陷入虧損的境地,。2010年虧損29.75億元,,2011年虧損73.40億元,今年一季度略有好轉(zhuǎn),實現(xiàn)盈利7588.73萬元,,但二季度再度虧損3387.03萬元,,2010年以來合計虧損102.74億元。凈值的持續(xù)下跌,,也使得中郵核心成長在去年恢復(fù)申購以后仍處于凈贖回狀態(tài),,截至2012年6月30日,該基金規(guī)模288.64億份,,較2007年底的423.08億份大幅縮水31.78%,。

選股方面,中郵核心成長在一季報中提出要關(guān)注超跌的低估值板塊,,如地產(chǎn),、券商、食品飲料和醫(yī)藥等行業(yè),,但其二季度前十大重倉股中并沒有出現(xiàn)二季度強勢上漲的地產(chǎn)個股,,惟一的地產(chǎn)板塊個股建發(fā)股份近三個月下跌超過23%。同時,,其今年來一直重倉持有的濰柴動力和榮信股份,,截至2012年8月16日均大幅下跌,其中榮信股份今年來跌幅逾36%,,濰柴動力今年來跌幅近28%,,均對其凈值產(chǎn)生負面影響。

此外,,基金運作至今的五年來,,已經(jīng)經(jīng)歷了四任基金經(jīng)理,,現(xiàn)任基金經(jīng)理鄧立新于2011年5月起任職,,任職期間凈值下跌近30%,,大于同期同類基金平均跌幅。資料顯示,,鄧立新曾任中郵基金交易部總經(jīng)理,、投資研究部投資部負責人,,現(xiàn)在仍是中郵基金投資部副總監(jiān),今年8月8日開始兼任中郵核心優(yōu)勢基金經(jīng)理,,管理壓力進一步加大。

盡管如此,,憑借較大的規(guī)模,,公司每年仍收取上億元的管理費,年報數(shù)據(jù)顯示,,2010年該基金管理人報酬為3.5億元,2011年管理人報酬為2.89億元,,巨大的虧損與6億元的管理人報酬之間形成了鮮明的對比。

7只QDII浸沒“1元”

在上述33只基金中,,有7只QDII基金的凈值經(jīng)歷數(shù)年依舊不足1元。具體來看,,上投摩根亞太優(yōu)勢和嘉實海外中國股票累計單位凈值均不足六毛錢。

截至發(fā)稿時,,上投摩根亞太優(yōu)勢累計單位凈值0.532元,,上市首日至今的復(fù)權(quán)單位凈值增長率為-46.8%,,低于同類平均水平。2007年10月份成立以來,,2008年度至2011年度凈值增長率分別為-61.7%,、-39.3%、-30.8%、-49.4%,。從財務(wù)數(shù)據(jù)來看,,該基金在2008年和2011年均出現(xiàn)不同程度的虧損,數(shù)額分別達152億元和40億元,,基金的份額則從309億份縮水至207億份。而根據(jù)wind風險分析顯示,,在最近一年里,該基金的下行風險大于同類平均,,收益標準差大于同類平均,綜合該基金的下行風險和波動率在同類基金中的排名,,該基金過去一年風險為高。

同一時期成立的嘉實海外中國股票也以-45.2%的復(fù)權(quán)單位凈值增長率位居虧損的前列,,產(chǎn)品的累計單位凈值僅為0.548元,。除了2009年基金獲得了67億元的利潤,,其余三年均處于虧損狀態(tài)。2011年,,該基金利潤虧損逾31億元,,而同期的管理費也收取超過2億元,。如今,該基金的份額已從當初的294億份收縮至184億份,。此外,,南方全球精選、銀華全球核心優(yōu)選,、華寶興業(yè)中國成長等幾只QDII產(chǎn)品累計凈值也長期處于1元以下,。

近期QDII基金整體凈值明顯提升,,三季度以來再度強勢反彈,。不過,對于未來QDII產(chǎn)品的走勢,,業(yè)內(nèi)人士持謹慎態(tài)度,。近年伴隨著QDII基金數(shù)量的不斷擴容,部分有實力的基金公司開始擴充自己對海外市場的投研能力,,但是由于大多數(shù)投資者對海外市場缺乏了解,往往只能根據(jù)QDII基金的名稱或者客戶經(jīng)理等的描述來投資決策,,并且很難把控這些基金的投資風險,。