■滬港通之A股變局(中篇)

8月11日,,上交所正式啟動了滬港通全天候測試,,滬港通在業(yè)務層面已經(jīng)進入了實質(zhì)性操作階段。在滬港通全面提速的刺激下,當天滬指勁升1.38%逼近年內(nèi)新高,。不過,,在業(yè)內(nèi)人士看來,,滬港通所帶來的,,將不僅僅是市場層面的刺激,更重要的是有望打破A股市場長期以來的存量資金博弈,,修正扭曲的估值體系,,并且改變A股市場的結(jié)構(gòu)以及游戲規(guī)則。

|

|

數(shù)據(jù)來源:興業(yè)證券 |

活水 打破存量資金博弈

隨著滬港通的日益臨近,,在大量的海外增量資金“厲兵秣馬”,、準備借道進入A股市場的大背景下,長期困擾A股市場的存量資金博弈有望實現(xiàn)突破,。

WIND統(tǒng)計數(shù)據(jù)顯示,,在過去的數(shù)年中,A股的總市值始終止步不前,,自2010年底以來A股的總市值始終在20萬億元左右徘徊,,最高也僅達到目前的26萬億元,較上一輪牛市頂點的33萬億元總市值仍有相當差距,。數(shù)據(jù)顯示,,2011-2012年,A股市場融資額分別為7000億和4000億,,相應地,,證券賬戶保證金余額則從1萬億逐漸下降至6000億以下,而股票基金的年發(fā)行規(guī)模由前期的3000億下降為1200億左右,,股票活躍賬戶數(shù)比例則下降了40%以上,。A股在增量資金不足的情況下,保證金余額不斷被消耗,,形成以存量資金博弈為主的格局,。在這種格局下,需要大量資金驅(qū)動的大盤藍籌股無人問津,,機構(gòu)和散戶投資者一窩蜂地涌向了中小盤股票,,尤其是創(chuàng)業(yè)板股票。

另一方面,由于長期以來未能向投資者提供持續(xù)的回報,,A股市場也正面臨著“后繼無人”的困境:新開戶數(shù)寥寥無幾,,有效持倉賬戶屢創(chuàng)新低,大量的“80后”,、“90后”更是把目光投向余額寶等一系列貨幣基金理財產(chǎn)品,,A股市場則無人問津。

現(xiàn)在,,在滬港通即將實施的情況下,,這種“存量資金博弈”將有望得到改變,。興業(yè)證券研究報告表示,,若“滬港通”完全利用,將為A股帶來3000億元的增量資金,,對于自由流通市值規(guī)模4.7萬億元的可投資標的股票,,可能帶來不可忽視的財富效應。報告稱,,相對于現(xiàn)有的QFII和RQFII,,滬港通受眾更廣,靈活性更強,,額度利用率將更高,。滬港通面向包括個人投資者在內(nèi)的所有境外投資者,理論上只要有港股賬戶,,就可以通過滬港通投資A股,,且投資主動性更強。不僅如此,,留存資金可原路返回,,無鎖定期,提高了資金靈活度,,降低了投資者的資金占用成本和匯兌風險,。在目前A股市場仍然相對封閉的情況下,滬港通將成為海外投資者間接投資中國的替代途徑,。

實際上,,種種跡象顯示,由于自2009年以來長達5年的歐美牛市面臨終結(jié),,全球流動資本正在把目光投向處于“價格洼地”中的A股市場,。申銀萬國最新策略報告指出,7月24-30日,,外資加速涌入A股和中概股21.4億美元,,加上7月31日更高達25.8億美元,單日峰值在7月30日(7.6億美元)。累計來看,,當周流入量已超過2012年12月那波外資流入的峰值,,創(chuàng)2008年4月以來的新高。

興業(yè)證券表示,,“滬港通”啟動后,,假設全部用完,再假設QFII,、RQFII全部投資于A股,,海外投資者投資規(guī)模理論上最大可達到9000億元,相當于3.5%左右的A股總市值,,相當目前所有基金投資A股市值的77%,。若滬港通點燃指數(shù)和藍籌股的投資熱情后,有望擴散到風格類似的其他投資者,,包括QFII,、保險、私募,、社�,;鸬龋赡茉谛星閱雍笃鸬酵撇ㄖ鸀懙淖饔�,。由此帶來的羊群效應可能遠超靜態(tài)上的影響,。

效應 扭轉(zhuǎn)A股估值體系

存量資金博弈的態(tài)勢造就了A股近年來大盤藍籌股低估、中小盤股嚴重高估的局面,,隨著滬港通的臨近,,在帶來大量資金“活水”的同時,也將有望徹底扭轉(zhuǎn)A股當前的估值體系,。

來自滬深交易所的最新數(shù)據(jù)顯示,,截至8月11日收盤,上證A股的平均市盈率僅為10.56倍,,深市主板的平均市盈率為18.61倍,,中小企業(yè)板的平均市盈率卻高達36.31倍,創(chuàng)業(yè)板更是高達59.83倍,。從整體上來看,,A股市場仍然是一個“炒新”“炒小”、估值扭曲的市場,。

東南大學經(jīng)濟管理學院名譽院長,、經(jīng)濟學家華生對《經(jīng)濟參考報》記者表示,從方向上來看,,滬港通可以推動A股市場的國際化,,估值理念能夠銜接起來,,使得國際投資者在外匯管制的情況下能夠參與A股市場。但是,,在國內(nèi)的A股市場本身麻煩比較大的時候,,在很多東西還沒有定論的情況下,滬港通帶來的影響將是多方面的,,風險和機遇比較難以估價,。他認為,A股市場的估值結(jié)構(gòu)和國際市場有很大的差距,,A股市場是以散戶為主,,熱衷于參與中小盤的炒作,雖然目前滬港通只是以同港股最為接近的股票作為流通標的,,但這種輻射作用會很自然地影響到中小盤股票,。實際上,目前大盤藍籌同港股的估值差異并不大,,低估的也只有10%至20%左右,,但是A股的中小盤股票估值是港股的好多倍,因此,,在A股市場本身估值沒有合理化的情況下,蘊含的風險是不能低估的,。

武漢科技大學金融證券研究所所長董登新則對《經(jīng)濟參考報》記者表示,,從短期來看,滬港通會對目前的A股市場藍籌股偏低的估值帶來明顯的修復效果,,未來通過滬港通進入A股的香港資本或者國際資本,,他們的估值體系中一般會高估大盤藍籌股,這在成熟市場是一個慣例,,滬港通可能將會發(fā)揮這樣一個示范效應,。從長遠來看,滬港通的規(guī)模會不斷地擴張,,門檻會不斷地降低,,目前滬港通的標的還主要是限制在大盤藍籌,將來滬港通的標的會有進一步擴張,,這是一個大趨勢,,滬深港三地股市的一體化,滬港通將是一個開端,。這樣的一個趨勢將使得滬深股市的市場結(jié)構(gòu)受到比較成熟的港股市場的持續(xù)影響,。

突破 向國際化邁出歷史一步

除了修復扭曲的市場估值體系外,在更深層次上,,滬港通還有望徹底改變A股長期以來散戶化,、短期化的投資者結(jié)構(gòu)和投資風格。

北京大學金融與證券研究中心主任曹鳳岐對《經(jīng)濟參考報》記者表示,滬港通把A股市場和港股市場連接起來了,,今后,,包括價格方面,A股將更加國際化,、市場化,。滬港通給內(nèi)地投資者提供了一個機會,可以直接去投資港股,,對于內(nèi)地股市也許會是一個好的帶動,。

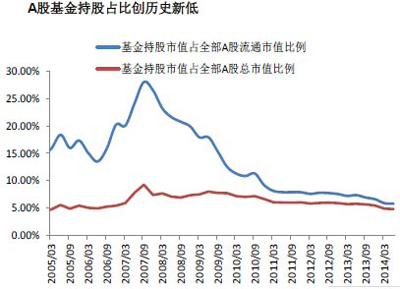

信達證券表示,目前,,A股市場投資者中個人投資者數(shù)量占比超過80%,,而且絕大部分是中小散戶(自然人投資者),資金量在30萬以內(nèi)的散戶所占比重超過90%以上,。專業(yè)機構(gòu)所持市值占比不足20%,,其中投資基金占比低于10%。這決定了整體市場的投資風格偏向短期炒作,、而非長期價值投資,。而香港市場的投資者結(jié)構(gòu)大致為,4成來自美國,、4成來自歐洲,、2成來自本地,而且以專業(yè)投資機構(gòu)為主,。這將對A股市場原有的投資風格形成沖擊,。總體上有利于A股市場投資風格走向成熟,。

興業(yè)證券則表示,,滬港通使得A股市場和國際市場聯(lián)動性顯著增強。短期由于A股市場相對配置價值的優(yōu)勢明顯,,“滬港通”對于外資配置A股錦上添花,。中期來看,“滬港通”則是一把雙刃劍,,A股市場“水位”將更容易受到國際資本流動影響,。

根據(jù)臺灣的經(jīng)驗,隨著資本市場的逐步開放,,海外投資者的行為對于當?shù)刈C券市場的影響越來越大,,其市場走勢與海外投資者占比相關(guān)性越來越高,改變當?shù)毓墒杏螒蛞?guī)則,。以滬港通為起點,,伴隨著投資者結(jié)構(gòu)的調(diào)整,,A股的投資理念將有望出現(xiàn)改變。隨著中國資本市場對外開放程度的增加,,A股市場的投資風格將更加多元化,,價值股投資和成長股投資都將找到屬于自己的機會。當前A股機構(gòu)投資者偏好小盤成長股,、題材股,,而海外投資者還注重估值、股東回報率和公司治理,。QFII重倉股中,,大市值和低估值的配置均高于全市場基準;從QFII重倉股的行業(yè)分布來看,,銀行,、家電、食品飲料更受青睞,。隨著外資占比的提升,,公司治理和信息披露的問題也會被放大,要當心“市值管理”和“抱團取暖”背后的潛規(guī)則,。